Velmi zajímavým úvěrovým produktem je flexibilní revolvingový úvěr Everyday Plus, který u nás poskytuje společnost…

Půjčky přes internet jsou s rozvojem digitálních technologií stále oblíbenější. Co všechno obnáší jejich získání?

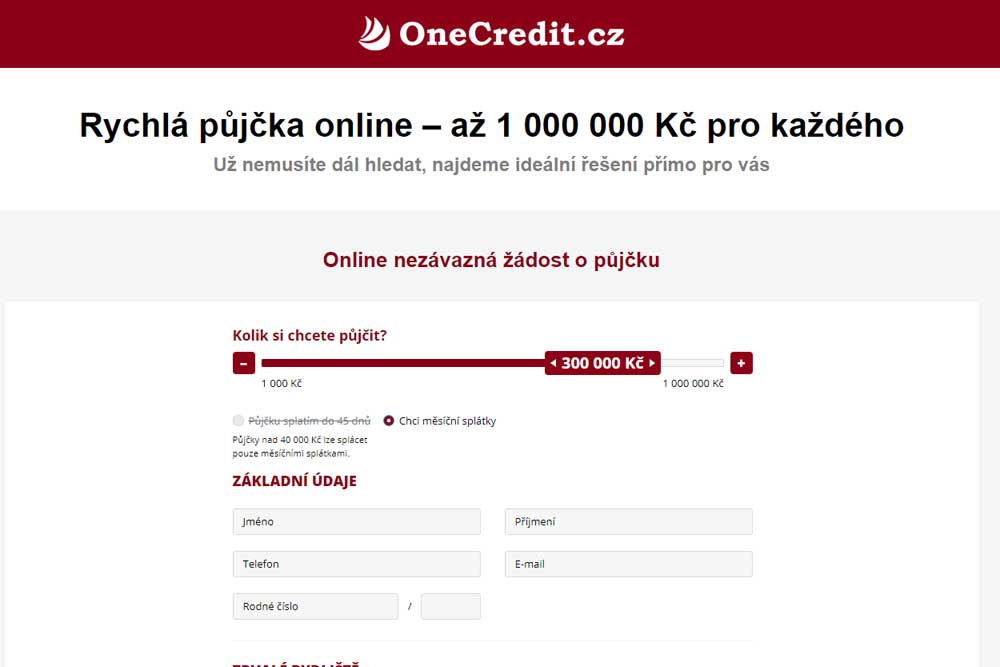

Jak vypadá žádost o online půjčku

Na samém počátku musí zájemce o půjčku projít procesem schvalování půjčky. Právě v tomto směru se dříve zejména nebankovní poskytovatelé snažili vyjít svým klientům vstříc a celý postup maximálně zjednodušit. V současné době se ovšem k podobné strategii již uchylují i tradiční banky. A právě možnost online půjček k tomu významně přispěla.

Klient díky tomu nemusí na pobočku, ale stačí mu poslat jednoduchou žádost o půjčku přes internet. Pak už jen počká na vyrozumění, zda bude jeho žádost schválena. Přirozeně v tomto segmentu platí, že vyšší šance budete mít u poskytovatelů nebankovních. Jestliže to ale jde, snažte se půjčit si spíše u banky. Přísnější kritéria jsou totiž zpravidla vykoupena nižší úrokovou sazbou. Půjčka bude ve výsledku proto levnější.

Co všechno budete potřebovat?

- dva doklady totožnosti

- potvrzení o příjmu

Po schválení úvěru nic nebrání tomu, abyste podepsali smlouvu. To můžete učinit na pobočce, případně vše zajistit přes kurýra. Nikam tak nemusíte chodit. Získané peníze následně obdržíte na svůj bankovní účet.

Druhy půjček přes internet

Půjčky lze obecně rozdělit na krátkodobé a dlouhodobé na základě doby splatnosti. A to platí i pro půjčky přes internet. Většinou také narazíte v této kategorii na tzv. neúčelové úvěry, půjčit si tak můžete na cokoli.

Konkrétní podmínky poskytování se liší dle konkrétního provozovatele. Můžete tak získat půjčky bez příjmů, kde výše zmíněný doklad o příjmech není vůbec nutný.

Rovněž si online můžete sjednat tzv. půjčky bez registru. To prakticky znamená, že poskytovatel nenahlíží do registru dlužníků. Zde ale musíte počítat s tím, že se jedná o poskytovatele nebankovní, banky se na vaše záznamy budou zaměřovat vždy.

Jak si půjčit zodpovědně

Banka se zpravidla snaží o svém dlužníkovi získat maximum informací, aby mohla vyhodnotit, nakolik je rizikový. Nebankovní poskytovatelé kompenzují riziko plynoucí z klientů nejen vyššími úrokovými sazbami, ale celkově vyšším RPSN. Vysoké jsou i sankce vyplývající z nesplácení půjček. Smluvní pokuta je často nepřiměřená a dlužník se lehko může dostat až k exekuci.

V podstatě je tak možné říci, že čím přísnější kritéria pro poskytnutí půjčky, tím lépe. A to pro obě strany, nejen pro poskytovatele. Dlužník je totiž striktně nastavenými kritérii chráněn právě před výše citovanými problémy.

Nejlepší tak je, pokud zvládnete sami vyhodnotit svou platební morálku a nikdy si nepůjčíte víc, než jste následně schopni splatit. Zároveň je nutné si pro poskytnutí úvěru vybrat spolehlivou a seriózní instituci. Zaměřte se tedy nejen na podmínky půjčování, ale také na dostupné reference ostatních klientů. Ti spokojení jsou jednoznačně nejlepší vizitkou.

Hodnocení

0 komentářů k zobrazení